【1級FP監修】小規模宅地等の特例の活用方法、地価の高騰に備える

首都圏など人口流入の理由から、宅地の地価上昇が目立っています。

例えば、世田谷区の基準地価も1㎡あたり768,344円と去年より増加しています。100㎡(約30坪)で約8000万円の資産価値です。

親世代が土地を保有して、今後万が一に亡くなってしまった場合、多額の相続税を納付する可能性があります。

今回は相続や遺族時に使え、宅地等を残された相続人の税負担を軽減する小規模宅地等の特例を紹介します。

【結論】『小規模宅地等の特例』を利用するなら、相続税申告が必要に。

小規模宅地等の特例 概要

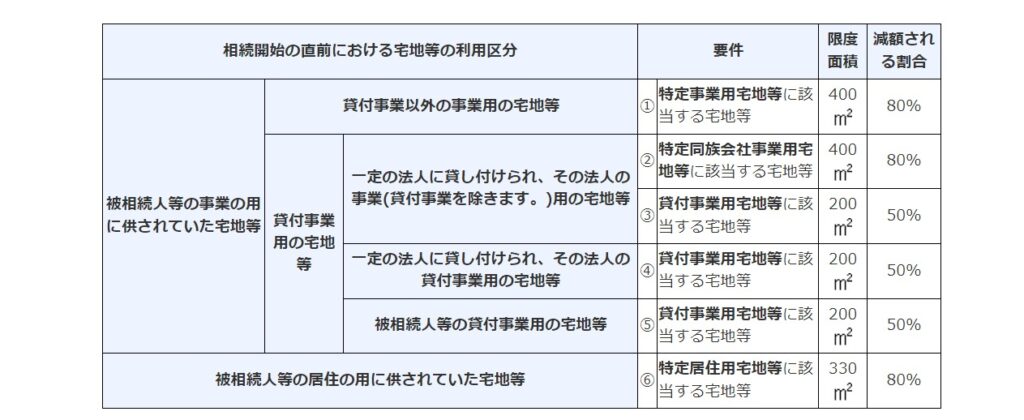

相続や遺贈により取得した財産のうち、その相続開始の直前において被相続人(亡くなった方)または被相続人と生計を一にしていた被相続人の親族の事業の用、居住の用に供されていた宅地等のうち一定の面積までの部分について相続税の課税価格に算入すべき価額を下記の区分ごとに減算できる制度です。

平成27年1月1日以降発生の相続からは、「⑥特定居住用宅地等」「①特定事業用・②特定同族会社事業用宅地等」の2つの小規模宅地等の特例については完全併用適用が可能となりました。

(①+②)は合わせて400㎡まで、⑥は330㎡まで合わせて最大730㎡まで可能性です。

相続税の課税価格に算入すべき価額を最大730㎡まで80%減額できますので、小規模宅地等の特例は大きなメリットがあります。

特定居住用宅地等 要件

特定居住用宅地等は、相続開始の直前において被相続人等の居住の用に供されていた宅地等で、取得者の要件に該当する被相続人の親族が相続または遺贈により取得したものをいいます。

取得者の要件

①取得者が被相続人の配偶者の場合→取得者の要件なし。

②取得者が被相続人の居住の用に供されていた一棟の建物に居住していた親族の場合→相続開始の直前から相続税の申告期限まで引き続きその建物に居住、その宅地等を相続開始時から相続税の申告期限まで有していること。

途中で売却したら適用できません。

③上記以外の親族の場合→1.日本国籍を有しない者ではないこと。2.被相続人に配偶者がいない(死亡など)こと。

3.相続開始の直前において被相続人の居住の用に供されていた家屋に居住していた被相続人の相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)がいないこと。

4.相続開始前3年以内に日本国内にある取得者、取得者の配偶者、取得者の三親等内の親族または取得者と特別の関係がある一定の法人が所有する家屋に居住したことがないこと。

5.相続開始時に、取得者が居住している家屋を相続開始前のいずれの時においても所有していたことがないこと。

6.その宅地等を相続開始時から相続税の申告期限まで有していること。

すべての要件を満たすことなど必要があります。

申告して賢く使う!

『小規模宅地等の特例』を利用するなら、相続税申告が必要になります。相続時に申告しない場合に適用できないので注意が必要です。

ご両親の保有している実家などの地価が高額の場合は、ぜひ『小規模宅地等の特例』を確認してみましょう。

親世帯と同居していない場合、子ども世帯が賃貸住宅に居住している場合には該当なる可能性もあります。

将来に親世帯、子世帯との同居を考えている方にもメリットがあります。

今後、小規模(100坪程度以下)な資産価値のある土地を購入、子世帯と同居する自宅を建て、その資産価値の高い宅地を小規模宅地の特例を利用して相続させる方法も効果的と考えます。

PrivateFpは、数多くのファイナンシャルプランニングの経験から、ファミリーに合ったライフプラン計画を支援します。

お気軽に相談ください。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

公式HP 国税庁 No.4124 相続した事業の用や居住の用の宅地等の価額の特例

↓FPおすすめ広告↓