【1級FP監修】年収の壁を知って、賢い働き方

年収が一定額を超えると、税法上の理由や社会保険上の理由から負担が発生する「年収の壁」があります。私たちが今後上手に働くためには年収の壁を理解する必要があります。

FP実務では間違った誤解などで、不必要に年収を下げている方も散見されます。

年収の壁を正しく理解して、自分自身の家計に合った賢い働き方を考えていきましょう。

目次

【結論】年収の壁は税法上と社会保険法上の二つ論点がある。

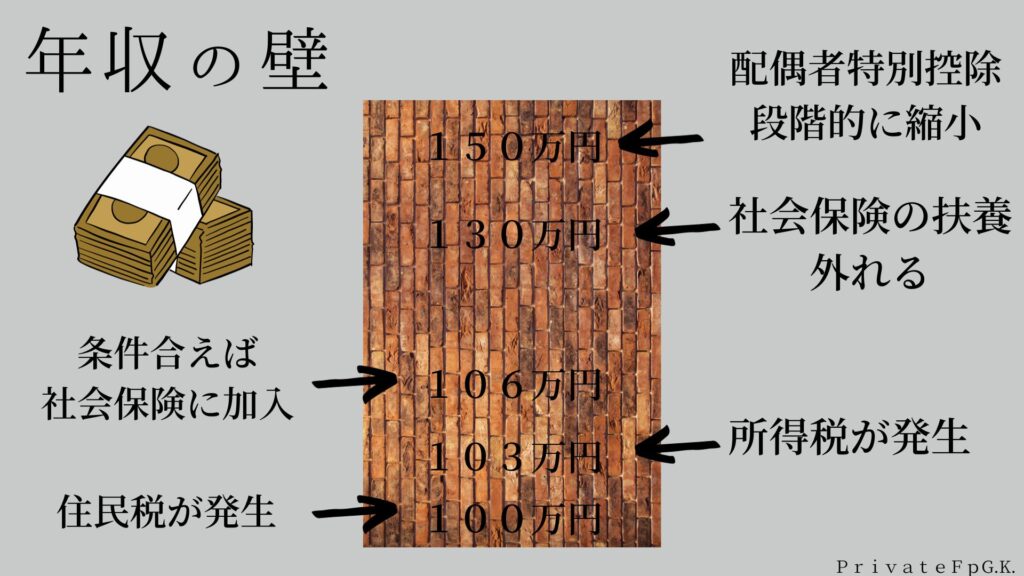

年収の壁

年収の壁には税法と社会保険の関係があります。金額ベースで確認しましょう。

93~100万円の壁

住民税負担が発生する年収です。自治体によって変わりますが、住んでいる自治体の納税課やHPで確認しましょう。

103万円の壁

給与所得として受け取っている方が所得税負担が発生する年収です。ただ、所得税は累進課税なので、所得控除を引いてた課税所得が1,949,000円までは5%の税率で計算されます。10万円超えてしまうと5,000円の所得税の負担が発生します。

106万円の壁

社会保険加入の短時間労働者として、お勤めの企業が条件に該当し、ご自身の月額賃金が88,000円(残業・通勤手当含めない)、週の所定労働時間が20時間以上など条件を満たすと社会保険加入の対象になります。

労働者に約16万円の社会保険料が発生します。

令和6年10月から厚生年金保険の被保険者数が51人以上の企業等で働く短時間労働者の社会保険加入が義務化されます。

130万円の壁

配偶者の社会保険の扶養から外れ、社会保険料が発生します。健康保険法上の被扶養の認定は原則として申請時点から今後1年間にどのくらいの年収が見込まれるかどうかで判断されます。その年収が130万円ということです。したがって、年間収入が130万円を超えた時点で扶養から外れるのではなく、1ヶ月当たりの収入が108,334円(130万円÷12ヶ月)以上見込まれる時点で扶養の削除の手続きをしなければなりません。

扶養から外れた場合、週30時間以上の勤務でご自身の勤務先の社会保険、または国民健康保険に加入する必要があります。今まで被扶養者だった為、国民年金保険料や国民健康保険料の負担がなかったですが社会保険料(年収130万円で約28万円)が発生します。

150万円の壁

所得控除の配偶者特別控除が段階的に縮小していきます。納税者の配偶者特別控除が減り、課税所得が増えます。ただ、世帯で確認すると世帯手取り額は減りません。

【1級FP監修】賢く所得控除を理解して所得税・住民税を節税

家計に合った賢い働き方も

年収の壁を気にすることで、年収を下げて自分自身の家計を逼迫しては意味がありません。

社会保険加入でもメリットがあります。例えば、社会保険に加入することで、将来に老齢厚生年金として年金が受け取れます。万が一の際の障害年金や遺族年金も国民年金より手厚い保障があります。

自分のライフプランや家計、勤め先、をよく考え、自分に合った壁の乗り越え方を検討してください。

PrivateFpはファイナンシャルプランニングを通して、あなたの家計に合った働き方を応援します。

お気軽に相談ください。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

↓FPおすすめ広告↓