【1級FP監修】タワーマンション節税改正、相続時負担増に

2023年に不動産に関係する税で大きな改正となる新ルールが国税庁から発表されました。

従来から「タワマン節税」と呼ばれ、富裕層などで利用されていた相続税の節税を防止する見直しになります。

国税庁は2023年中に改正し、来年1月以降に適用を目指す方針です。

今回は現在と見直し案のルールを確認してみましょう。

【結論】節税ありきではなく、投資物件として購入を検討する

相続税法の不動産係わる財産評価

現在のルールでは、相続時の建物評価は、建築費などから自治体が算定する固定資産税の評価額を使用します。一般的には、固定資産税納税通知書として、不動産を所有している方に4~6月に自治体から送付されますので確認することができます。

土地は一般的には、毎年7月に公表される路線価を使用するか、路線価が定められていない倍率方式の評価方法です。

路線価方式の土地の評価額は、路線(道路)に面する標準的な宅地の1平方メートル当たりの価額(路線価)をその土地の形状等に応じた奥行価格補正率などの各種補正率で補正した後に、その土地の面積を乗じて計算します。

倍率方式の土地の価額は、その土地の固定資産税評価額に一定の倍率を乗じます。

マンションの評価方法では、敷地権(土地)の価額と区分所有する建物の価額の合計額により評価します。

具体的には、敷地権(土地)の価額についてはマンションの敷地全体の価額にその区分所有する建物に係る敷地権の割合を乗じて評価し、区分所有する建物の価額については固定資産税評価額により評価しその合算が評価額になります。

相続税の税率は、金額に応じて10~55%を掛けて税金納める仕組みになります。

現在のルールでは、タワーマンションは、売買に利用する実勢価格と相続時評価額に大きな乖離がありました。

実際に1億円以上で流通されるマンションの相続時の評価額が約3,500万円で評価される事例もあり、税負担の公平性の問題が指摘されていました。また、富裕層が税負担軽減ための購入事例もあります。

新ルール(予定)の財産評価

新ルールでは、実勢価格を従来の評価額で除することで求める割合を乖離率として、乖離率1.67倍以上の場合には、従来の評価額×乖離率×0.6(定率)を評価額とするルールになり、より実勢価格を反映する形になりました。

相続時の財産評価額の増額によって、相続税負担の増加になり、全国にあるタワーマンション約1,400棟の所有者に影響を及ぼす可能性があります。

節税ありき不動産投資の危険

不動産に関わる税法は、時代の変化によって大きく変化します。不動産購入の目的が節税のみの場合には税法の改正により、失敗する可能性もあります。また、改正されなくても、租税回避と判断され否認される場合もあります。

近年の改正では、米国などの海外中古不動産の建物の減価償却費が計上できなくなり、総所得を圧縮させる節税方法も防止されました。

節税だけを注目した不動産購入は、今後税法が変更される可能性があると考えなければなりません。

タワーマンションに住む富裕層ではなく、サラリーマン層でも相続税の負担する可能性が増えたと考えても良いでしょう。

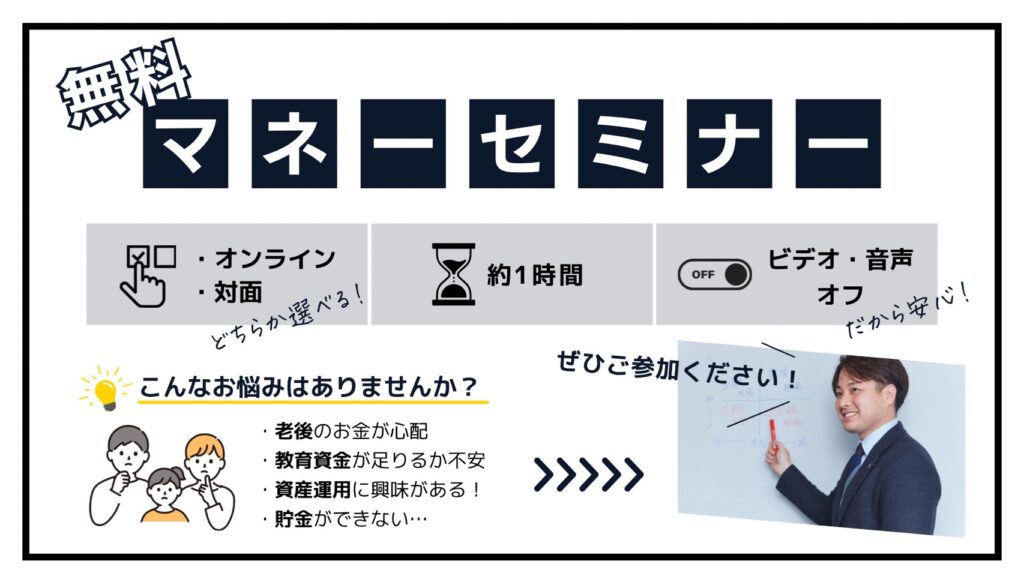

PrivateFpは数多くのファイナンシャルプランの経験から、自分自身に合ったライフプラン計画を支援します。

お気軽に相談ください。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

↓おすすめ広告↓