【1級FP監修】変額保険のメリット・デメリット、不要な場合も

資産形成に取り組む方が増えていますが、PrivateFpに「変額保険ってどうなの?」と問い合わせも増加しています。

マネーセミナーやFP相談、金融機関の窓口での営業が多いです。

今回は変額保険のメリット・デメリットと、本当に合理的な保険の設計、資産形成を一緒に考えていきましょう。

目次

【結論】変額保険は保険、資産形成はNISAを使い証券投資と分けて取り組むことが効率が良い。

変額保険って何?

変額保険は、お客様から払い込まれた保険料から、諸費用(保険金を最低保証するための費用や保険契約の締結・維持に必要な費用など)を差し引いた金額を、保険会社や運用会社が株式や債券を中心に運用し、その運用実績に応じて、死亡保険金や解約返戻金、満期保険金が変動する生命保険のことをいいます。

運用のリスクは、お客様に帰属する商品になっています。

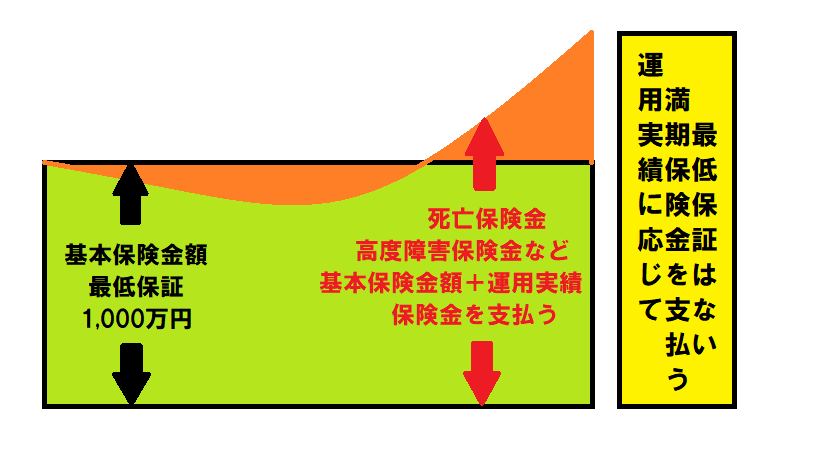

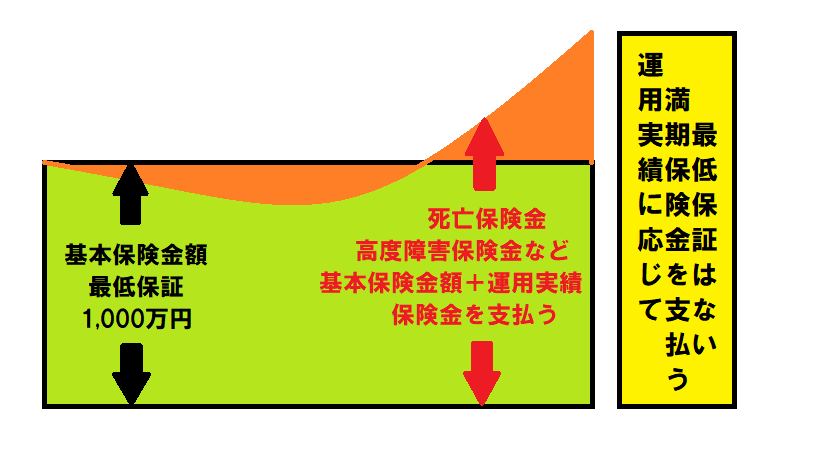

保険期間中の保険金は最低保証の基本保険金額が決まっています。死亡保険金、高度障害保険金などの支払い理由が発生した場合に、基本保険金額と運用実績に応じて保険金増える仕組みです。

仮に下のイメージ図(変額保険満期型)だと、運用実績が悪い場合に死亡保険金などが発生した時は、最低保証の基本保険金額1,000万円が受取れます。運用実績が良い場合は、基本保険金額1,000万円に運用実績に応じて保険金が増加して受取ることができます。

満期保険金に最低保証はないため、運用実績に応じて満期保険金を支払います。運用実績に応じて、満期保険金が基本保険金額より増加、減少する場合がありますので注意が必要です。

変額保険のメリット

変額保険のメリットしては、株や債券、不動産など幅広い投資対象の特別勘定(ファンド)から選び、運用することができます。

①運用実績に応じて保険金額を増減しますので、運用が良ければ保険金額が増えます。

②保険料の支払額に応じて、生命保険料控除が利用できます。

③死亡保険金、高度障害保険金などに最低保証があり、運用実績に関係なく保証されています。

④各保険会社、商品開発に力を入れて、三疾病や介護状態、定期死亡、入院でも保険金が受け取れる変額保険が登場しています。

⑤保険(保障)と資産形成が一緒にできます。

変額保険のデメリット

保険と投資信託が組み合わせたものと考えるとわかり易いです。

①支払われる保険料、積立金の保険関係費、特別勘定の運用関係費、運用先の投資信託の信託報酬などのコストがわかりにくいです。運用悪化時(運用商品価格下落時)に一般勘定の保険に比べコストが割高になります。

②満期保険金、解約返戻金に最低保証がありません。

③資産形成・運用が目的に加入する場合、保障機能が組み合わせて加入しているため、不必要な保険料、費用が発生しています。

④加入してから、10~5年間など一定期間に解約した場合、解約控除が発生し、解約返戻金の運用実績が悪くなります。

⑤資金が必要な場合に解約すると、保険(保障)が無くなります。

賢い、合理的な設計とは?加入事例

資産運用、形成を目的とするなら、貯蓄型の保険ではなく、純粋な証券投資を利用することが合理的と考えます。

保障は保険、投資はNISAを使って証券投資と分けて契約することで余分なコストもかからず、シンプルでわかりやすく、運用効率も上げることができます。

その例をご紹介します。

変額保険のみ加入(変額保険満期型S生命)

①変額保険満期型 35歳加入

基本保険金額 1,000万円

保険期間 60歳満期

保険料払込期間 60歳まで

月額保険料 27,960円

予定利率3%

運用実績3%の結果

①支払保険料総額 8,388,000円

【満期保険金 1,000万円 】

【60歳まで死亡保険金、高度障害保険金が 1,000万円保障 】

定期保険と証券投資分けて加入(NISAと定期保険)

①定期保険加入 35歳加入

保険金額 1,000万円

保険期間 60歳終了

保険料払込期間 60歳まで

月額保険料 2,220円

②NISAつみたて 35歳開始

毎月拠出額 25,740円

支払額①+② 27,960円

(変額保険の月額保険料と同じ支払額)

運用実績3%の結果

①支払保険料総額 666,000円

掛け捨て戻りが0円

②拠出額合計 7,722,000円

【最終運用額 11,480,241円 】

【60歳まで死亡保険金、高度障害保険金1,000万円+死亡、高度障害時点のNISAの運用額 】

最終積立額の結果は、変額保険のみ加入した場合、運用実績3%で、満期保険金額 10,000,000円になりますが、定期保険と証券投資を分けて加入した場合は、最終積立額 11,480,241円と+1,480,241円大きく増額しています。

死亡、高度障害時の結果でも、変額保険のみ加入した場合には、運用実績3%で保険金額 1,000万円になりますが、保険と証券投資を分けて加入した場合は、保険金額 1,000万円+死亡、高度障害時点のNISAの運用額があります。

変額保険のみ加入した場合より、保険と証券投資を分けて加入した場合が、積立額や保障額を多く貰える可能性があります。

受取時の出口課税関係でも、NISAは受取時の非課税、iDeCoは退職所得控除などの税制メリットがありますが、変額保険は、解約返戻金、満期保険金は一時所得として特別控除(最高50万円)があり、比較しても変額保険の税の優遇は少ないです。

変額保険各保険会社の運用先であるファンドのラインナップ数が約10ファンドぐらいが平均ですが、証券投資では、大手ネット証券を選ぶことによって、NISAに対応する約2,500ファンドや個別株、ETFの中から吟味して選ぶことが可能になります。

大事なキーワード

PrivateFpでは、「保障は保険で、資産形成は証券投資(NISA・iDeCo)、分けて取り組むことが効率が良いと提案します。」

【生命保険は、自分自身の環境、加入する社会保険、価値観を考慮して設計する必要があります。】

一方、【資産形成・証券投資は、目標金額、ゴールベースでアプローチ、設計することが重要になります。】

その二つをパッケージすることは難しいと考えます。

変額保険加入を検討する際も「自分に必要な保障内容、保障金額で選ぶこと」や「必要な保障期間を算出して保険期間が適正な変額保険選ぶこと」をおすすめします。

保障は保険、投資は証券投資と分けて契約することで余分なコストもかからず、シンプルでわかりやすく、運用効率も上げることできます。そして、保険会社に縛られることなく、自分が必要とする保険、納得のできる証券投資を探すことができます。

PrivateFpは数多くのファイナンシャルプランニングの経験から、お客様の必要とする生命保険設計、納得のできる金融資産運用設計を支援します。

お気軽に相談ください。

【注目記事】【1級FP監修】腹黒いFP・IFAに注意、高額手数料目的の営業・詐欺

↓FPおすすめ広告↓