【1級FP監修】特定口座から成長投資枠(NISA)のメリット

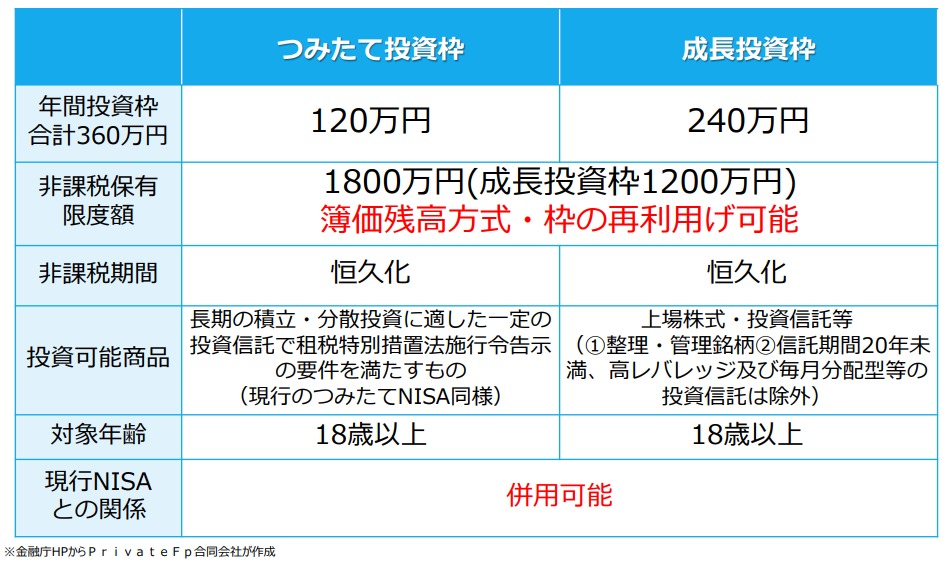

NISAが始まり、つみたて枠と成長投資枠の両方運用が可能になります。

つみたて枠の投資対象商品は現行のつみたてNISA対象商品と同様になり、成長投資枠は上場株式・投信信託など(整理・監理銘柄や信託期間20年未満、毎月分配型の投資信託及びデリバティブ取引を用いたブルベアファンドなど一定の投資信託を除外)が対象です。

特定口座で運用している投資商品は、成長投資枠に移管(移動)することができないため、今後どうしようか迷っている方が多いです。

今回は特定口座などで保有している投資商品が成長投資枠の対象だったり、一定の含み益があり売却した時など、特定口座でずっと保有している場合と一度売却して成長投資枠に移した場合の「利益や税の負担」はどちらが有効か確認していきましょう。

目次

【結論】税負担を考慮すると、課税口座からNISA口座に有価証券買い直すこともメリットがある場合も。

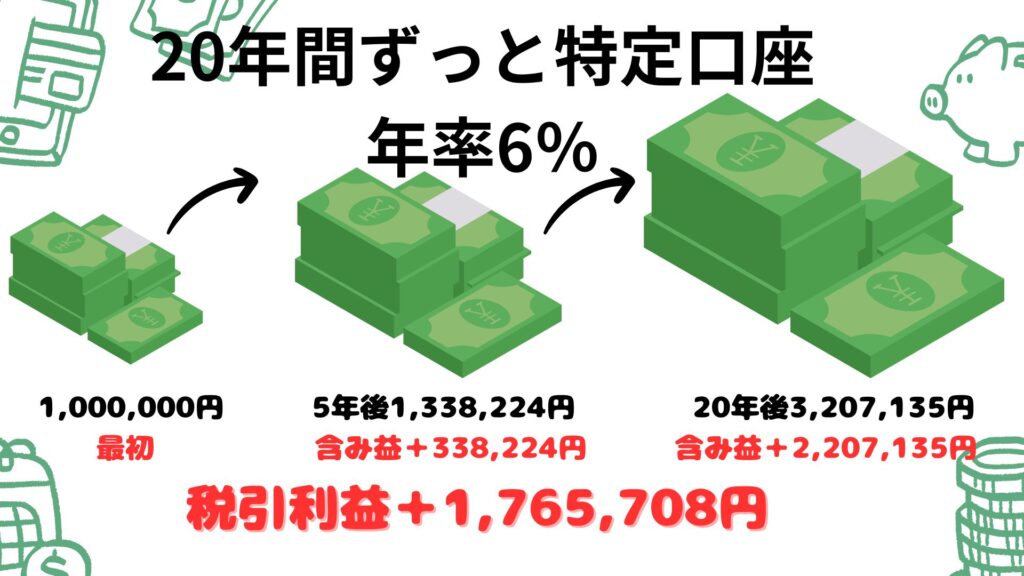

20年間ずっと特定口座(源泉徴収口座)

資産運用をポイントの一つ「長期」という考えで、特定口座の源泉徴収口座で20年間リターン6%で運用した場合のシミュレーションです。

1,000,000万円から資産運用を始めて、20年後に最終運用金額3,207,135円(含み益2,207,135円)です。

譲渡益に対して20%源泉徴収された場合の税引後利益は1,765,708円です。441,427円の税負担が発生します。※復興特別所得税は含まず

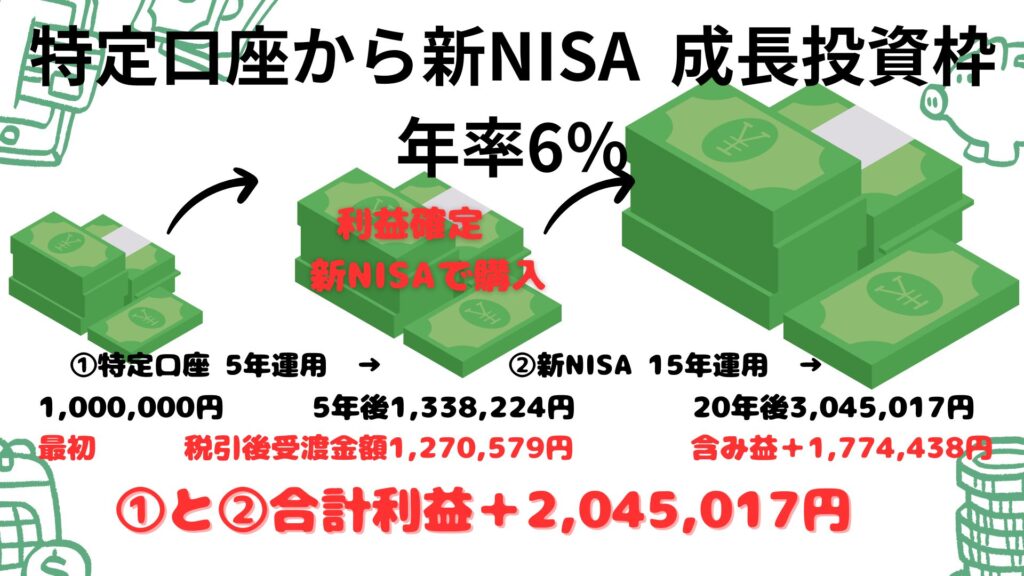

特定口座から新NISA 成長投資枠に

次は、5年前に購入した特定口座内の投資商品を売却し、その税引後受渡金額で15年間新NISA(成長投資枠)リターン6%で運用した場合のシミュレーションです。

1,000,000万円から資産運用を始めて、5年後に運用金額1,338,224円(含み益338,224円)です。

譲渡益に対して20%源泉徴収された場合の税引後利益は270,579円です。67,645円の税負担が発生します。※復興特別所得税は含まず

その後、税引後受渡金額をそのまま新NISA口座内で投資商品を購入※売買時と再購入の価格が同じ場合、15年後の最終運用金額3,045,017円(含み益1,774,438円)です。もちろんNISAは非課税保有できるので含み益が課税されずそのまま受け取れます。

最終合計利益は2,045,017円です。税負担は最初の67,645円です。

税負担の減少から利益増加になります。

このことから、NISAを使った資産運用は成長投資枠も使うことが有効と考えます。

つみたて枠と成長投資枠を両方使う

資産運用は「長期」目線が重要です。運用期間が長ければ長いほどリスクが低減され、リターンが安定し含み益が増加します。自身のライフプランをしっかり考え、適切な運用期間の把握を行い、つみたて枠と成長投資枠の年間投資枠を両方利用しましょう。

例えば、つみたて枠では、毎月の収入からの積立投資を行い、成長投資枠では、今ある金融資産を有効に使ったり、もちろん積立投資もできます。自分に合った新NISAの運用を検討しましょう。

現行NISA・iDeCoもそうですが、新NISAは、より人生のライフプランに合わせて設計する必要があります。

引き出し可能になったこと、つみたて枠や成長投資枠の両方利用可能のため、ライフプランのイベントに合わせた投資期間、リターン・リスクの設定、生涯投資可能額の管理など、効率的に管理・設計することが可能となりました。

そのことによって、管理・設計出来ている方と出来ていない方だと、運用効率、投資成績に大きな差が発生します。

PrivateFpは数多くのファイナンシャル・プランニング、金融資産運用設計の経験から、自分自身に合った資産運用を支援します。

お気軽に相談ください。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

↓FPおすすめ広告↓