【1級FP監修】空き家に係る譲渡所得の特例の改正(見直し・延長)

以前記事にした【FP監修】知らないと損!実家などの被相続人の居住用財産(空き家)を売った時の特例が見直し・延長されました。

相続または遺贈(遺言による贈与)により取得した被相続人の居住用財産(家屋またはその敷地)を譲渡した場合において、相続人ごとに譲渡所得の金額から最高3,000万まで控除することができる特例です。

少子化や人口の首都圏一極集中などで、実家などの空き家問題が今後多くなる可能性があります。

今回は特例の内容や改正の内容をチェックしていきましょう。

【結論】実家を売却した際の譲渡所得を大幅に下げることができる制度。

空き家に係る特例の改正や要件のポイント

今回の改正では、適用期間が2023年12月31日から4年間延長され、2027年12月31日までになりました。そのほか、空き家を取得した相続人が3人以上の場合は、特別控除が最大3,000万円から2,000万円に減額されます。

相続開始の直前において被相続人が居住用に供さていた家屋の要件のポイントは、次の要件全てに当てはまるもの(主として被相続人が居住用に供されていた一の建築物に限る)をいいます。

①1981年5月31日以前に建築されたこと。

②区分所有建物登記(マンション等)がされている建物でないこと。

③相続の開始の直前において被相続人以外の居住をしていた人がいないこと。

④売った人が、相続または遺贈により取得したこと。

⑤被相続人居住用家屋・敷地は、相続から譲渡の時まで事業の用、貸付けの用又は居住用に供されていたことがない。また、家屋の譲渡は、一定の耐震基準を満たすもの(満たない場合は耐震リフォームが必要)であること。

※今回の改正で買主が譲渡した年の翌年2月15日まで家屋の耐震工事を行った場合も対象なりました。

⑥被相続人居住用家屋の全部の取壊し等をした後に被相続人居住用家屋の敷地等を売ること。相続から譲渡の時まで事業の用、貸付けの用又は居住用に供されていたことがない。また、取壊し等から建物や構築物の敷地の用に供されていたことがないこと。

※今回の改正で買主が譲渡した年の翌年2月15日まで家屋の除去を行った場合も対象なりました。

⑦相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること。

⑧売却代金が1億円以下であること。

⑨親子や夫婦など特別の関係ある人に対して売ったものでないこと。

などです。

この特例の適用を受けるには確定申告と市区町村長の確認(被相続人居住用家屋等確認書)を受ける必要があります。

空き家を賢く活用

高齢化社会、首都圏以外の過疎化により、空き家の処分を検討する必要があります。

空き家の払い続ける固定資産税、管理保全の維持費は経済的な負担となります。

実家の土地を守りたい考え、自分自身のルーツである資産の売却には抵抗を感じるかもしれません。ただ、家や土地はそこに住む人が利用して価値が発生します。

そう考えると、新しい持ち主にバトンを渡して利用してもらうことも資産を守る、受け継いでいく一つの考え方だと思います。

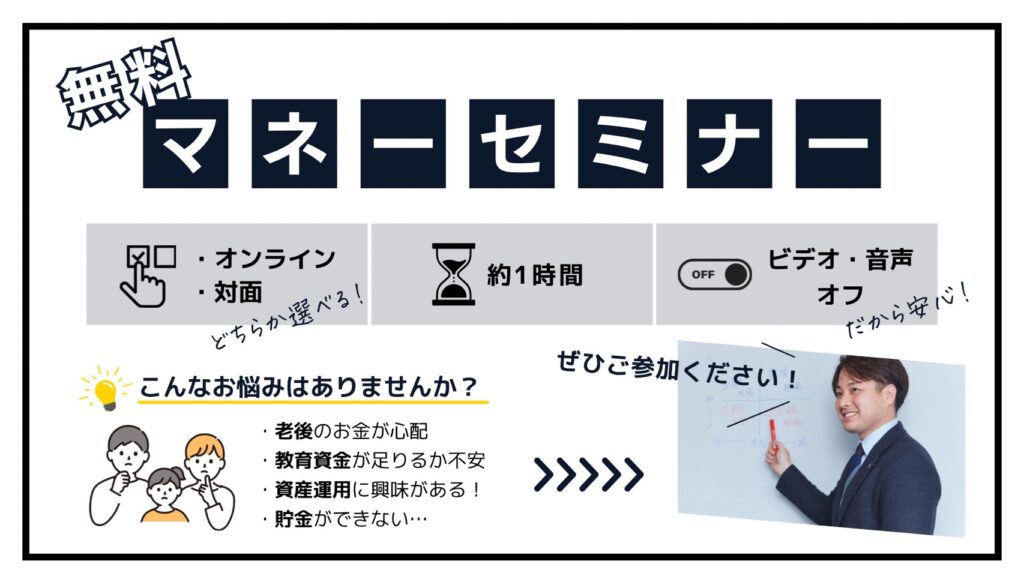

PrivateFpは数多くのファイナンシャル・プランニングの経験から、自分自身に合った上手な不動産運用設計を支援します。

お気軽に相談ください。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

↓FPおすすめ広告↓