【1級FP監修】生命保険料控除の上手な使い方

生命保険を加入していると「生命保険料控除」という所得控除を受けると所得税や住民税を軽減することができます。

生命保険料控除は年末調整や確定申告の際に確認することができます。

控除額の計算式は平成24年を境に新契約と旧契約と両方ありますので、FP実務では生命保険料控除が少なく申告されている場合があります。

上手な生命保険料控除の限度額や使い方を一緒に確認しましょう。

目次

【結論】所得控除は、所得税12万円・住民税7万円が上限、介護医療保険控除が漏れが多いので確認。

新旧の控除額の計算式

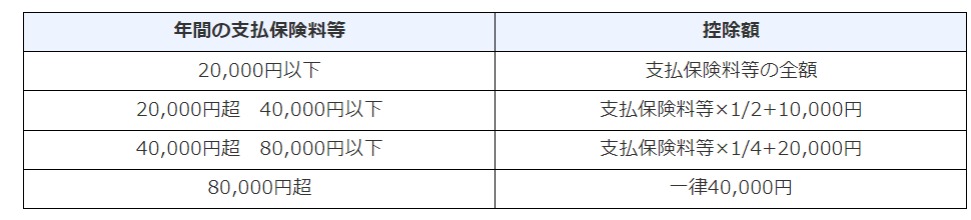

新契約(平成24年1月1日以後の保険契約)

国税庁HP から

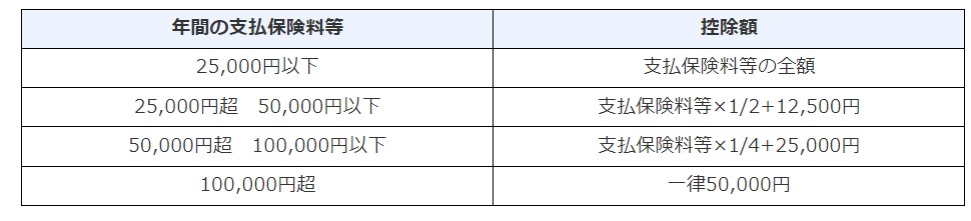

旧契約(平成23年12月31日以前の保険契約)

国税庁HP から

生命保険料控除は、新制度と旧制度があり、保険契約の締結日平成24年1月1日を境に分けられます。締結日が不明な場合は、各保険会社から10月頃郵送される生命保険料控除証明に「旧制度」と「新制度」が記載され把握できます。

計算方法は、年間の支払保険料からその年に受ける配当金、余剰金、割戻金など差し引いた金額を上記の計算式に当てはめて算出します。

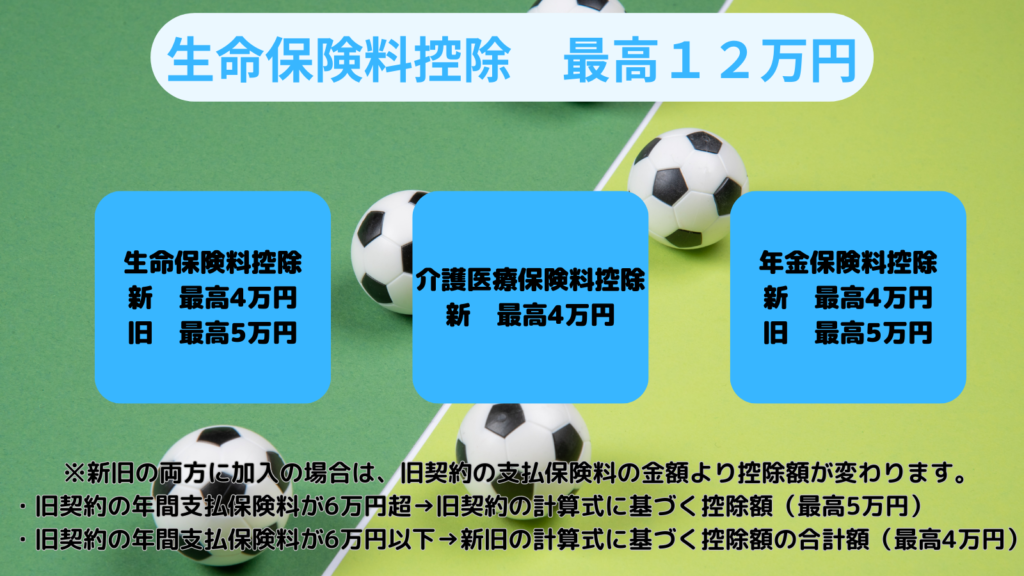

生命保険料控除は、「生命保険料控除」「介護医療保険料控除」「年金保険料控除」の3種類があり、併用可能です。

各控除額の合計が生命保険料控除額となり、所得税は最高12万円、住民税7万円が上限になります。

新旧の両方に加入の場合

両方に加入している場合があるのは、「生命保険料控除」「年金保険料控除」です。算出する控除額は、旧契約の支払保険料の金額により控除額が変わります。

・旧生命保険料控除の年間支払保険料等の金額が60,000円を超える場合

旧生命保険料控除の年間支払保険料等の金額について 上記の旧契約で計算した金額(最高50,000円)

w

・旧生命保険料控除の年間支払保険料等の金額が60,000円以下の場合

新生命保険料控除の年間支払保険料等の金額について、上記の新契約で計算した金額と旧生命保険料控除の年間支払保険料等の金額について、旧契約で計算した金額の合計額(最高40,000円)

上手な生命保険料控除の使い方

FP実務の事例では、平成24年に創立された「介護医療保険料控除」の申告漏れが多いです。平成24年以降に医療保険、介護保険の見直しなどで契約を行ったまま、生命保険料控除には記載していない場合があります。

旧生命保険料控除で10万円控除している場合も、年間保険料2万円を超える生命保険契約で「介護医療保険料控除」に該当すると最高12万円の生命保険料控除を利用することが可能です。

生命保険料控除などの所得控除を利用することで、ご自身の課税所得を下げることが可能です。

課税所得を下げることによって、節税や行政のサービス・高等学校等就学支援金の授業料無償化などに該当する場合があります。

ただ、生命保険料は一般的に家計金融のコストになります。節税目的だけで加入すると結果的に節税額の何十倍の保険料を支払ってしまいます。

保障内容と保険料をよく考えて、生命保険を検討しましょう。

PrivateFpは数多くのファイナンシャルプランニングの経験から、本当に必要とする生命保険設計、納得のできる金融資産運用設計を支援します。

お気軽に相談ください。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

↓FPおすすめ広告↓