【1級FP監修】NISA・iDeCo・証券口座を家族・夫婦で開設するメリット・デメリット

家族、夫婦で資産形成・運用を始めるには金融機関で証券口座を開設する必要があります。

その際、証券口座を家族代表一人だけの開設、または夫婦・家族全員で開設した方が良いか、ご質問を多くいただきます。

証券口座を家族、夫婦で開設した場合のメリット・デメリットを紹介します。

ぜひ、資産形成・運用する方はチェックしてください。

目次

【結論】NISA・iDeCoを家族・夫婦で開設すると、節税効果も人数分使え、操作性や投資知識も共有できる。相続にも有利なる場合も。

家族・夫婦で証券口座を開設のメリット

①NISA、iDeCoの投資枠、拠出額が増えます。NISAの場合、一人の年間投資可能額はつみたて枠120万円、成長投資枠240万円と決まっていますが、NISAは18歳以上の家族で利用することができ、年間の世帯投資可能額が拡大します。

iDeCoの場合も勤め先で拠出額が違いますが、それぞれ小規模企業共済等掛金控除が利用できます。受取時の退職所得控除や公的年金等控除が使えます。

②株式売り出しなどのIPO抽選の機会が増えます。証券口座が多いのでその分応募回数が増えます。

③お互い金融機関が違う証券口座の場合は幅広い投資先を選ぶことができます。外国株、投資信託、債券、金などのコモディティ、金融商品は証券会社でラインナップの数や強みに違いがあります。

④家族・夫婦が同じ金融機関の証券口座なら、インターネット操作方法や仕組み、注文方法が分かります。お子様にも操作方法などを教えることができ、逆に教わることもできます。

万が一、家族が亡くなった場合も、同じ証券会社の証券口座なら金融商品の資産移管は簡単です。【関連記事NISAやiDeCo相続の手続きと税】

⑤金融資産残高や資産種類を分散することがきます。※金融資産残高の分散は、将来の相続対策にもなる可能性があります。

家族・夫婦で証券口座を開設のデメリット

①投資信託や金融資産の残高によってポイントや特典が付与される金融機関では資産残高が家族・夫婦で別れてしまうのでポイント、特典が少なくなる場合もあります。

②金融商品、資産残高がバラバラになり運用管理に苦労を感じる場合があります。

③iDeCoの場合は、①実施者である国民年金基金連合会に支払う費用、②事務委託先金融機関(信託銀行)に支払う費用、③窓口の金融機関(運営管理機関)に支払う費用の手数料がそれぞれに加入者に負担がかかります。

④売却などに伴う損益通算ができない。年度内の特定口座などで、一方が利益、もう一方に損失が出た場合は同じ名義だと損益通算できますが、名義が違うと損益通算できません。

⑤iDeCoなどの節税効果がある制度では所得税率が高い方がより節税効果があるため、家族で分けることによって家族合計での所得税負担が多くなる場合があります。

賢く金融資産運用設計!

家族・夫婦の資産形成・運用時の口座開設メリット・デメリットを紹介しました。

各金融機関の強みと弱み、非課税制度の限度額や手数料の有無、iDeCoの場合は拠出時と受取時の節税効果を考えて、口座開設することをおすすめします。

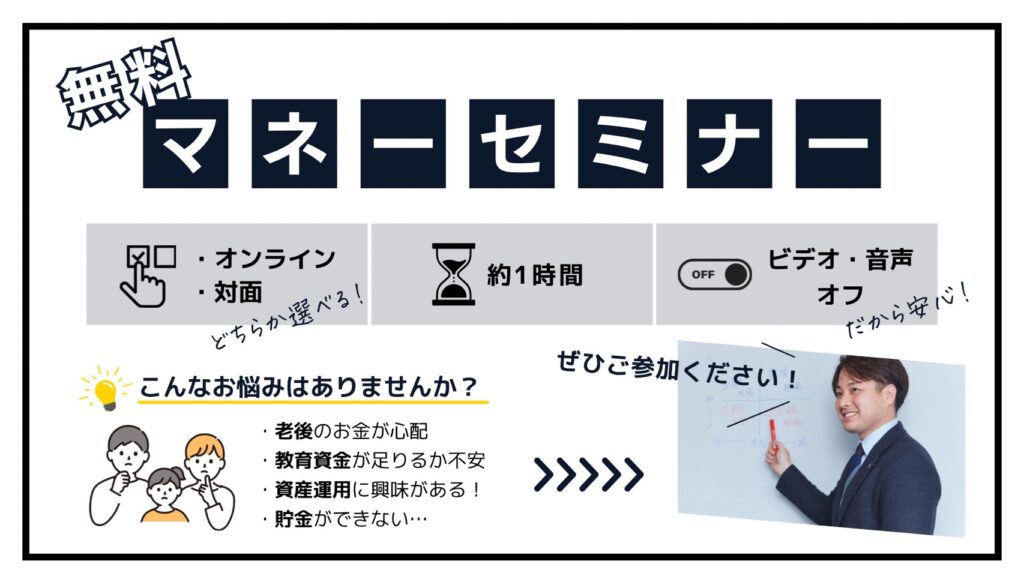

PrivateFpは数多くの金融資産運用設計の経験から、家族に合った資産運用を支援します。

お気軽に相談ください。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

↓FPおすすめ広告↓