【1級FP監修】iDeCoの賢い受取り方、出口戦略

老後の資産形成でiDeCoに加入する方が増えています。

iDeCoのメリットでは、

①掛金が全額所得控除(小規模企業共済等掛金控除)

②運用益も非課税

③積立金の受取時に控除

になりますが、入口のメリットばかりを意識しすぎると受取時の出口で以外に大きな税が負担が発生します。

今回はiDeCoの出口を深堀りしてみましょう。

目次

【結論】iDeCoの出口戦略は、自身の働き方や退職金有無、年金受け取り方の関係で変化する。

iDeCoの受取方法と課税

〇一時金でもらう(退職所得)

受給権が発生する年齢(原則60歳)に到達したら、75歳になるまでの間に、一時金として一括で受取れ、退職所得控除を差し引いて計算します。

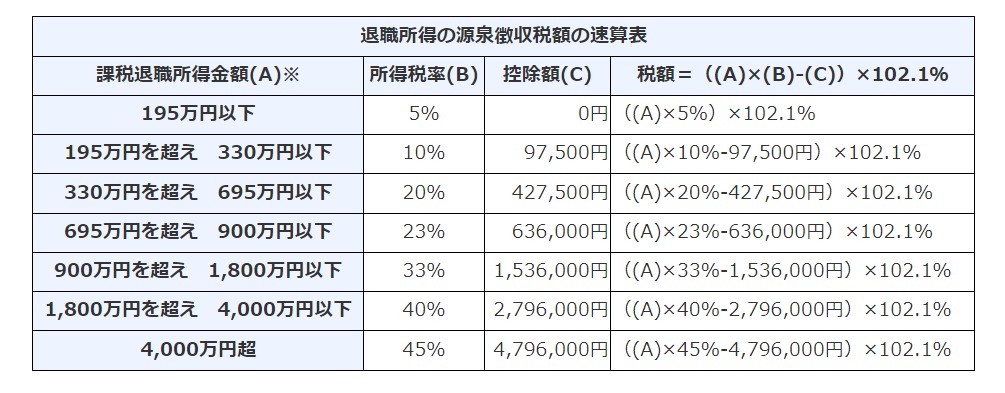

退職所得控除額の速算表

勤続年数20年以下

40万円×勤続年数

(80万円に満たない場合は80万円)

勤続年数20年以上

800万円+70万円×(勤続年数-20年)

※年数の1年未満端数は切り上げ

勤続年数=iDeCoでは掛金を拠出している期間

(例)iDeCoの加入21年 iDeCo一括1000万円受取った場合

1000万円-870万円=130万円×2分の1=65万円が課税退職所得金額

課税退職所得金額が195万以下なので、所得税5%

所得税が65万円×5% ×1.021=33,182円(復興特別所得税込)

住民税が65万円×10%=65,000円

分離課税になります。

〇年金形式でもらう(雑所得)

iDeCoを年金で受け取る場合は有期年金(5年以上20年以下)として取り扱います。受給を開始する時期は、75歳になるまでの間で選ぶことができ、受給権が発生する年齢(原則60歳)に到達したら、5年以上20年以下の期間で、運営管理機関が定める方法で受取れ、公的年金等控除額を差し引いて計算します。

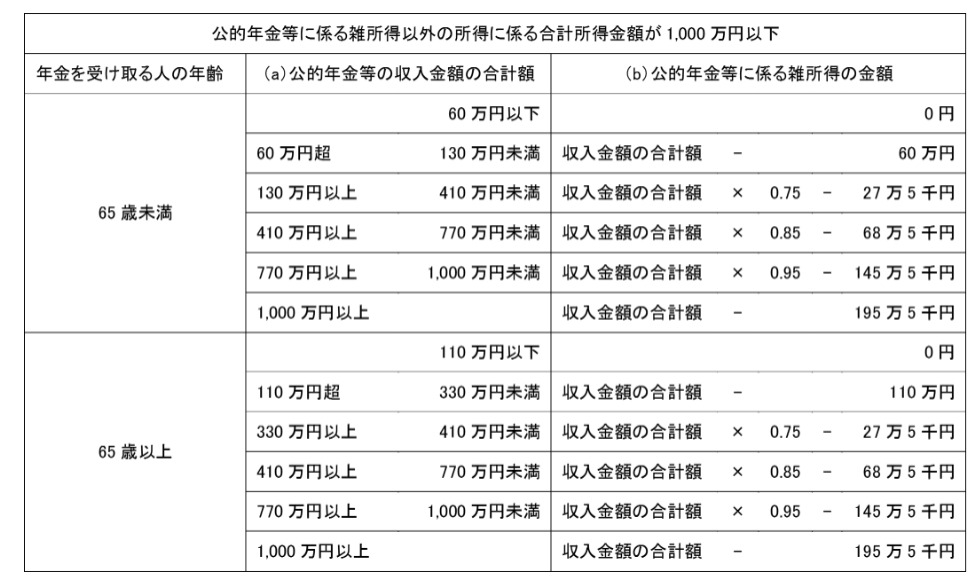

公的年金等に係る雑所得の速算表

(例)iDeCoを年金形式で65歳から120万円受取った場合

120万円-110万円=10万円が所得金額になります。

そこから、所得控除を差し引いて残額があれば申告する必要があります。

総合課税にになります。

〇一時金と年金形式との組み合わせでもらう

上記の方法を組み合わせ、受給権が発生する年齢(原則60歳)に到達した時点で一部の積立金を一時金で受取り、残りの積立金を年金で受取方法を取り扱っている運営管理機関もあります。

iDeCoと関連する所得との計算

iDeCo受取りのみ計算すると、課税される金額それほど多くありません。しかし、実務上は、iDeCoを一時金や年金形式で受取った場合、勤務先から受取れる退職金・公的年金と合算されるケースがほとんどです。

〇退職金とiDeCoを同じ年で受取る場合

同一年度に受取った場合には、退職所得控除は調整され、最も長い方の勤続年数が適用されます。

〇iDeCoを先に受取り、翌年以降退職金を受取る場合

iDeCoを受取った年から、※10年未満に退職金を受取った場合には、退職所得控除は調整されます。

※26年1月からの一時金受け取りに適用、以前は5年。

〇退職金を先に受取り、翌年以降にiDeCoを受取る場合

退職金を受取った年から、20年未満にiDeCoを受け取った場合には、退職所得控除額は調整されます。

〇年金形式と公的年金を一緒に受取った場合

同一年度に受取った公的年金と合算され、公的年金等控除額を差し引きます。

賢いiDeCo・退職金・公的年金の受取り方

退職金・公的年金の受取り方でiDeCoの課税の負担も変わってきます。また、iDeCoを年金形式で受取った場合では、所得が増額するため社会保険料の負担や医療費の自己負担額も増額になる可能性があります。そして、iDeCoの口座管理手数料、給付手数料の負担があります。

大事なことは、iDeCoの入口や出口のメリットだけを考えるのではなく、50歳頃からiDeCoの加入者が税制・改正や退職金・年金の受取り方、そして、将来の働き方など全体を吟味することです。

勤め先の退職金規定など調べ、自分がいつまで就労するかなど60歳以降のライフプランを計画することが大切になります。

PrivateFpは数多くのファイナンシャル・プランニングの経験から、iDeCoを賢く使った60歳以降ライフプランを提案します。

お気軽に相談ください。

税制・法律・制度の取扱いについての記述は、発信時の関係法令等に基づき記載したものです。今後、変更の場合もあります。

公式HP 国税庁No.1420 退職金を受け取ったとき(退職所得)

↓FPおすすめ広告↓